Simulador de financiamento de veículos [Gratuito]

Faça uma simulação do carro ou moto com a nossa calculadora de financiamento de veículos online. Ela pode ser ideal para ter uma estimativa do valor da parcela mensal, dos juros totais e do montante final.

Santander Select

Cliente Select tem acesso a condições especiais de financiamentos.

Como usar a Calculadora de Financiamento de Veículos

Para utilizar o simulador de financiamento de veículos, basta seguir os seguintes passos:

- Insira o valor do veículo a ser financiado;

- Informe o valor de entrada que você dará;

- Agora preencha a taxa de juros do financiamento de veículo;

- Em seguida, coloque o número de parcelas em que você quer pagar o financiamento.

- Por fim, basta apertar em “Calcular” e ver o resultado final.

Após preencher todas as informações, você vai calcular o financiamento, informando:

- Valor de cada parcela;

- Valor efetivamente financiado;

- Total do financiamento (considerando os juros);

- Total de juros da operação;

- Valor final do financiamento de veículo.

Essas informações ajudam a ver a melhor taxa de juros de financiamento de veículos e ver a viabilidade do financiamento.

O que é financiamento de veículos?

O financiamento de veículos é como o cliente pede crédito para a instituição financeira para a aquisição de um automóvel e que será pago ao longo dos anos em parcelas mensais.

Mas o que é um financiamento? Ele nada mais é do que uma operação de empréstimo, no qual a financiadora empresta recursos para o tomador fazer algum investimento.

Geralmente, se faz financiamento de imóveis ou financiamento de carro, mas atualmente estão surgindo outras modalidades, como financiamento de placas solares, financiamentos estudantis, entre outros.

Como funciona o financiamento de carro novo e seminovo?

O processo de financiamento de carros usados funciona como de um carro novo. Cada instituição financeira tem suas próprias regras de negócios para avaliar a liberação de crédito.

Mas no geral, financiamento de veículo online segue os seguintes passos:

- Primeiro é feita a análise de crédito ou solicitação do crédito pré-aprovado na instituição financeira;

- Escolha de qual carro será negociado;

- Contratação do financiamento;

- Envio de documentos e assinatura;

- Transferência ou registro do veículo.

Entenda mais detalhadamente cada uma das etapas de antes de simular financiamento de veículo.

LEIA TAMBÉM: Santander Select financiamentos: conheça soluções para aquisições

Como fazer simulação de financiamento de veículos?

Para simular o financiamento de veículo basta preencher com as informações solicitadas e a calculadora vai fazer todo o trabalho e dar as respostas de juros, tarifas e parcelas.

Com o simulador você consegue calcular juros financiamento de moto e de carro facilmente.

Dessa forma, você vai conseguir simular financiamento do veículo que está buscando e fazer seu planejamento financeiro para saber qual a melhor de compra do seu carro.

Opção de financiamento para você

Depois de entender como funciona o financiamento, é importante ter boas referências de onde contratar o serviço.

O Santander é uma das principais instituições que oferecem opções interessantes de financiamento de veículo.

Além do serviço padrão, sendo cliente Santander Select, você tem flexibilidade e facilidade de contratação para adquirir seu veículo próprio.

Isso acontece porque o Select é uma conta voltada para médicos e quem é alta renda, ou seja, que possuem renda a partir de R$15 mil ou investimento a partir de R$100 mil.

Quais veículos podem ser financiados?

Com esse tipo de empréstimo é possível financiar diversos tipos de veículos. Com o financiamento de veículo você pode comprar carros, motos, caminhões, aviões, tratores agrícolas e muito outros. Veja algumas das opções mais buscadas.

Financiamento de carro

Para conseguir comprar um carro usando o financiamento de veículos é bem fácil. Basta procurar a instituição financeira de seu interesse, fazer a negociação e seguir todas as etapas que já explicamos acima.

É importante saber que as instituições não fazem o financiamento de carro, pedindo um determinado percentual do valor como entrada.

Financiamento de moto

Já no financiamento de moto o que vamos ter de diferente pode ser apenas o valor, mas o processo em si da contratação de crédito é muito semelhante.

Todavia, algumas financeiras chegam a liberar até 100% do valor da moto.

Para realizar o financiamento da moto você vai entrar em contato com a instituição financeira para solicitar o crédito.

Logo, você vai passar por uma análise de crédito e, caso liberado, terá as parcelas de acordo com o negociado.

Quais são os tipos de financiamento de veículos?

Existem três tipos principais de financiamento de veículos:

Crédito Direto ao Consumidor (CDC)

Nessa modalidade, CDC, o comprador fica com a posse do veículo, mas sem poder negociar, pois está alienado ao banco.

Portanto, o comprador não precisa da intermediação do vendedor, basta entrar em contato diretamente com a instituição financeira.

As condições desse tipo de financiamento variam de acordo com cada instituição, e, depois que as taxas são fixadas, elas não sofrem alteração durante todo o período.

Leasing

Com o leasing, o veículo não fica em posse do comprador, mas da empresa de leasing que o “aluga” o veículo até que todas as prestações sejam pagas.

Por isso, o automóvel fica no nome da empresa de leasing até o fim da operação.

Nesse caso, também não há a necessidade de intermediação do vendedor e as condições fixadas no contrato não sofrem alteração.

Consórcio

No consórcio, diferente das outras modalidades, o comprador não recebe o veículo imediatamente, somente quando for sorteado.

Nesse sentido, o cliente ficará pagando as parcelas até ser sorteado em um processo em que vários outros clientes também estão concorrendo.

Além disso, não há cobrança de juros, apenas taxas administrativas, e o valor da parcela pode variar durante o período.

Contudo, o comprador pode comprar uma “carta” sorteada ou fazer um lance sobre o saldo devedor para conseguir adiantar o recebimento do veículo.

Então, é possível analisar e entender se para você vale mais a pena o financiamento ou consórcio.

Quais as taxas de juros do financiamento de veículos?

Nessa operação financeira a taxa de juros do financiamento é a remuneração que o banco recebe para cobrir os seus custos operacionais, riscos da operação, além de garantir o lucro na operação.

Cada banco pratica a sua taxa de juros de acordo com as regras do Banco Central. Para saber as tarifas das 30 principais empresas do Brasil, confira o relatório produzido pelo BACEN.

As principais taxas de financiamento de veículos que podem ser cobradas são:

As duas primeiras estão presentes em todos os financiamentos, mas as outras são opcionais e/ou necessitam que sejam cumpridos alguns critérios.

Por outro lado, existem algumas taxas que não podem ser cobradas:

- Taxa de Abertura de Crédito (TAC);

- Taxa de Emissão de Boleto ou Carnê (TEB e TEC, respectivamente);

- Taxa de serviços de terceiros; e

- Taxa de registro de contrato.

Como reduzir as taxas do financiamento de veículos?

Para reduzir as taxas de um financiamento de veículos você deve comparar com outros bancos e ver qual está oferecendo menos e tentar conversar com seu banco para fazer um refinanciamento.

O refinanciamento de veículos pode ajudar a reduzir o valor da taxa de juros e assim melhor o custo do seu financiamento.

É por isso que a pesquisa de valores é tão importante, e o simulador de financiamentos pode te ajudar muito com isso.

Com ele você tem como calcular o financiamento de maneira prévia e assim ter uma ideia de quanto você vai pagar no seu contrato e pode reduzir taxas e juros.

O que é CET?

O CET significa Custo Efetivo Total e sua influência no financiamento de veículos é por ele representar o valor que a empresa ou banco está cobrando pela prestação de um determinado serviço.

Ele é o valor total que o consumidor vai pagar na contratação de um financiamento, já englobando taxas de juros, IOF, gravames, seguros, tributos, registros e dentre outros encargos envolvidos.

Todas essas despesas devem estar descritas no contrato, por determinação do Banco Central.

Análise de crédito e valor pré-aprovado

É importante saber como é feita a análise de crédito para a liberação do financiamento. Confira!

Análise de crédito

Nesta etapa, é feita uma avaliação de quanto a instituição financeira tem para liberar ao cliente de acordo com as informações dadas sobre sua renda e quanto ela pode ser comprometida mensalmente.

Nesse processo, a instituição financeira verifica o score de crédito do cliente e o informa qual é o limite a ser emprestado, considerando a entrada a ser dada por este.

Escolha do veículo a ser financiado

Já nesta etapa é hora de escolher o veículo a ser adquirido. É possível financiar veículos novos ou usados, de concessionárias ou revendedoras, e até mesmo de pessoas físicas.

Fique atento, pois pode haver restrições que podem dificultar o financiamento como o ano de fabricação e modelo do veículo, por exemplo.

Aprovação do crédito e contratação do financiamento

Após análise de crédito e escolha do carro ou moto, é hora da aprovação de contratação.

Aqui nesta etapa você vai apresentar as documentações necessárias e fazer a assinatura do contrato e data do vencimento das parcelas.

Documentos necessários para financiamento de veículo

- Documento de identidade oficial com foto e validade recentes;

- CPF;

- Comprovante de residência recente;

- Comprovante de renda;

Documentos para financiar carros seminovos

Fique sempre atento se a instituição financeira na qual está tentando contratar o financiamento de automóvel exige algum outro tipo de documentação, ela pode varias de acordo com as regras de negócio.

O que é Gravame do Veículo?

O Gravame é o documento de registro do financiamento no Detran, que mostra que o veículo está alienado a instituição financeira.

Ou seja, no financiamento de veículos vão existir 3 partes no contrato:

- o comprador;

- o vendedor;

- e a instituição financeira.

Caso o comprador queira vender seu veículo, o valor arrecado será usado para quitar o financiamento. Logo em seguida, a instituição financeira terá um prazo de até dez dias uteis para dar baixar no Gravame.

Depois disso, o automóvel poderá ser transferido para um novo proprietário, até mesmo sendo feito um refinanciamento de veículo.

Onde simular financiamento de veículos?

No Simulador Financiamento Mobills, é possível fazer a simulação do financiamento de veículos de forma prática e rápida para saber os juros e a tarifa CET e como ficará a compra do seu carro ou moto.

Preparamos um conteúdo com ótimas dicas e as melhores empresas para contratar financiamento de veículos, clique para conferir!

Como fazer a portabilidade de financiamento de veículos?

Primeiramente, para fazer a portabilidade de financiamento de veículo é preciso encontrar um novo banco que faça essa operação e tenha uma taxa de juros mais baixa do que a atual que você está pagando.

Após isso o banco novo irá solicitar ao antigo o valor da dívida para fazer a quitação e depois aplicar a nova taxa de juros mais barata e assim refinanciar o veículo.

Como usar simulador de financiamento de veículo?

Para usar o simulador de financiamento é preciso entender mais como calcular, já que tudo vai depender do tipo de regime se será CDC ou leasing.

No simulador de financiamento o valor que será financiado será calculado de acordo com a taxa de juros.

Você vai precisar informar no simulador de financiamento o valor do veículo, a entrada e número de parcelas, juntamente com o juros do financiamento do veículo.

No final você terá o valor de cada parcela e terá o valor total da simulação do financiamento online.

Passo a passo da simulação de financiamento de veículos

Ao simular um financiamento você vai informar os dados solicitados e ao final você vai receber as informações completas do valor final.

Veja como é o passo a passo de uma simulação de financiamento de veículo.

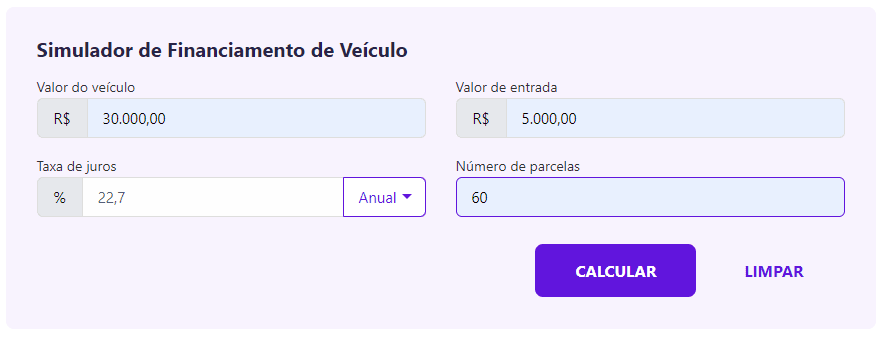

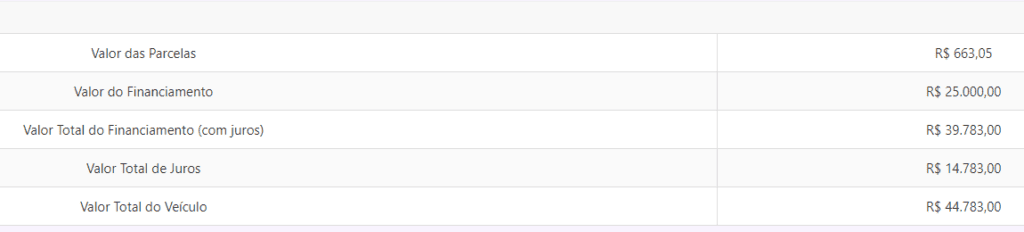

Digamos que você queira comprar um carro e o valor dele é R$ 30.000,00 e você tem o valor de R$ 5.000,00 para dar como entrada.

Você quer pagar esse valor em 60 meses com uma taxa de juros anual de 22,7%.

Para simular na calculadora de financiamento, basta preencher os copos com as informações solicitadas.

Depois você vai apertar em “calcular” e você terá todos os dados da simulação de financiamento.

Como falamos, ao simular o financiamento você obtém como resultado os dados informando como ficará a compra do carro.

Dessa forma, o simulador de financiamento ajuda a ter uma ideia de como vai ficar no total o valor do carro já calculando os juros.

Qual score é bom para financiamento de veículos?

O score é bom para o financiamento, e de acordo com o Serasa, a média ideal seria ter a partir de 700 pontos de score.

Isso não é uma regra, mas essa quantidade de score de crédito pode ajudar a conseguir o financiamento de veículo com uma maior facilidade.

Lembrando que cada empresa tem sua própria análise de crédito, onde ele verifica o risco envolvido na operação.

Portanto, um bom score pode não ser determinante na liberação do financiamento, mas pode colaborar.

Amortização de parcelas de um financiamento de veículo

Amortizar de parcelas nada mais do que diminuir sua dívida por meio de pagamentos periódicos (que já são acrescidos de juros).

Atualmente, existem dois tipos mais comuns de amortização:

Quando você for pagando as parcelas do seu financiamento, você estará amortizando sua dívida.

Por fim, o ato de pagar a dívida por completo é chamado de quitação.

Como contratar financiamento para negativados?

O financiamento para negativados exige uma garantia para a liberação do crédito. Porém, mesmo assim a maioria das instituições financeiras não fazem financiamentos para quem está com o nome sujo.

Isso porque o risco de inadimplência é muito alto, já que as pessoas com restrição no nome demonstram ao mercado que não são capazes de arcar com seus compromissos.

Na hora de solicitar um financiamento é importante ter atenção nos seguintes pontos:

- Renda;

- Restrições no nome;

- Análise do perfil de crédito;

- Documentação.

Observe todos esses pontos para saber quais dele interfere na sua simulação de financiamento junto a instituição financeira.

Para contratar o seu financiamento, organize sua vida financeira antes de tentar contratar para não ter problemas durante o processo.

Posso fazer financiamento sem entrada?

Existe uma possibilidade de financiar um veículo sem entrada, já que instituições têm políticas de financiamento diferentes.

Mas é importante ficar de olho, pois terá uma taxa de juros e parcelas maiores, além de ser necessário comprovar uma renda maior.

De toda forma, o banco irá fazer uma análise do seu crédito para ver se libera ou não o financiamento do veículo.

Vale a pena financiar um veículo?

Ter um veículo é uma necessidade para muitas pessoas, não apenas para ter comodidade e conforto, mas para dar maior segurança à família e para trabalhar.

No entanto, nem sempre é possível aguardar até ter todo o montante do dinheiro para comprar o bem à vista, afinal de contas, por conta dos altos valores, uma pessoa comum pode levar anos para acumular o montante.

Por esse motivo, o financiamento é uma opção válida e recomendada para adquirir o bem quando ainda não se dispõe do valor total, desde que as taxas de juros estejam dentro de um padrão regular.

Além disso, é importante verificar se as parcelas cabem no orçamento e fazer um planejamento financeiro para controlar as despesas nos anos seguintes.

Dúvidas frequentes sobre o assunto

Qual score é bom para financiamento de veículo?

De acordo com a empresa responsável por fazer o controle do score de crédito, Serasa, uma média ideal seria ter a partir de 700 pontos de score. Mas isso não é uma regra e a avaliação depende de cada instituição financeira.

O que é um financiamento de veículos?

Financiamento de veículos basicamente é uma operação de empréstimo em que o contratante capta recursos para investir em um automóvel.

Nesse sentido, o financiamento pode ser de três tipos:

- Crédito Direto ao Consumidor (CDC);

- Leasing;

- Consórcio.

Quais são as taxas de juros de um financiamento?

As taxas de juros podem variar de acordo com a instituição financeira. Podem chegar até 3% de juros ao mês. Além disso, é importante considerar outras tarifas como IOF, comissão de permanência, tarifa de cadastro, tarifa de avaliação do bem e seguro de proteção financeira.

Como fazer a transferência de financiamento de veículo?

Para fazer a portabilidade, ou transferência, de financiamento para outra instituição, é preciso solicitar ao banco atual o saldo restante da dívida e o número do contrato.

Dessa forma, o novo banco poderá quitar a dívida e transferir o financiamento.

Lembre-se: o antigo banco é obrigado a aceitar a portabilidade.

É possível financiar um carro sem entrada?

Sim, é possível financiar um veículo sem dar nenhuma entrada, pois cada instituição tem sua própria política de financiamento.

Contudo, é importante ficar atento, pois provavelmente você pagará juros e parcelas maiores e comprovar uma renda maior.

De todo modo, seu score de crédito será consultado pela instituição financeira para a avaliação do financiamento.

Carro próprio é investimento?

Carro próprio não é investimento, pois ele não coloca dinheiro no seu bolso nem tem perspectiva de valorizar, pelo contrário, ao longo do tempo, o valor do carro deprecia.

Contudo, se você utilizar o carro como um instrumento de trabalho, ele passa a ser considerado investimento, como é o caso de quem trabalha como Uber.